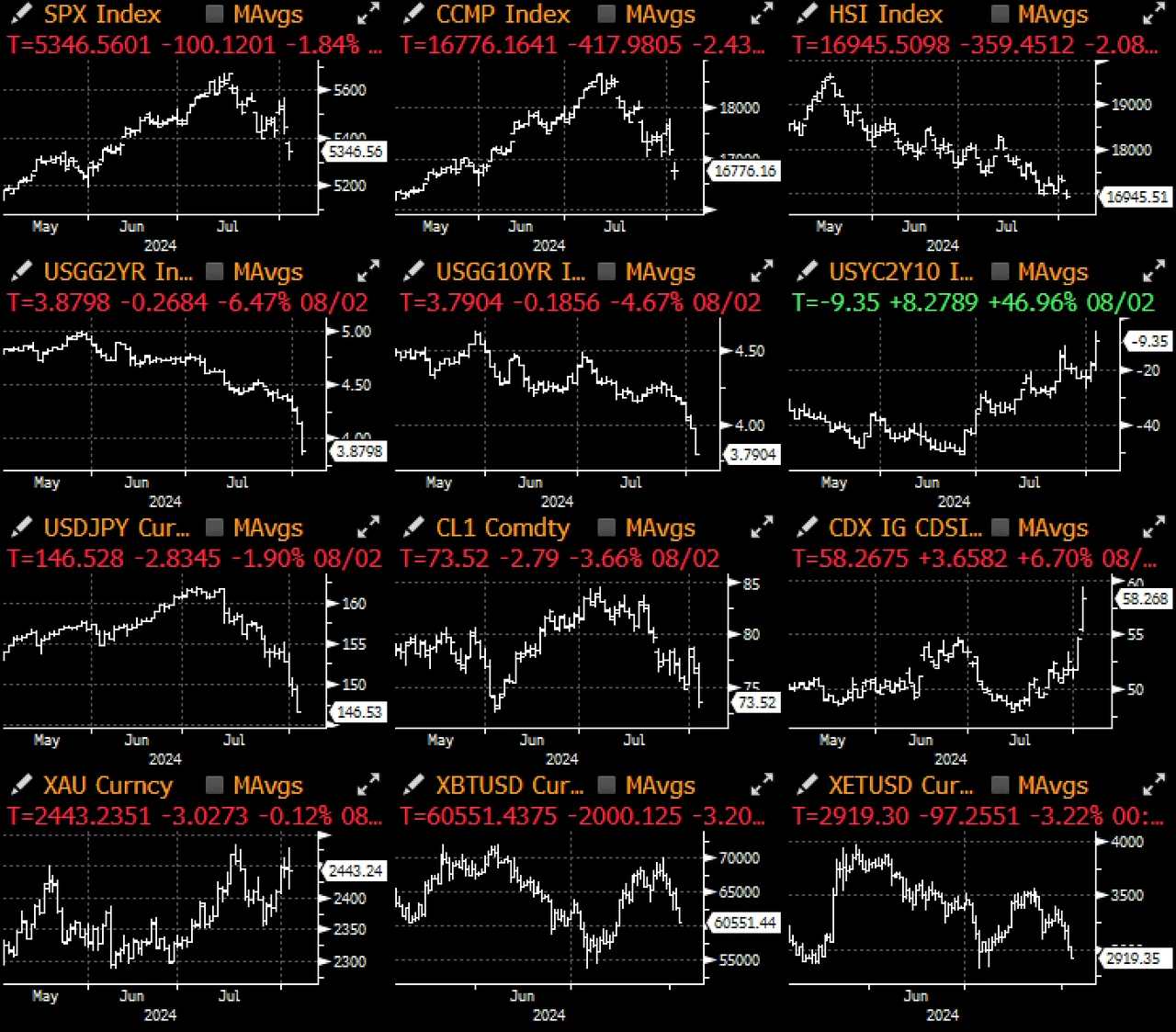

上周五疲弱的非农就业数据引起了宏观资产的大地震,数据公布后资产价格出现多个标准差的剧烈波动,且余震一直持续到新的一周。

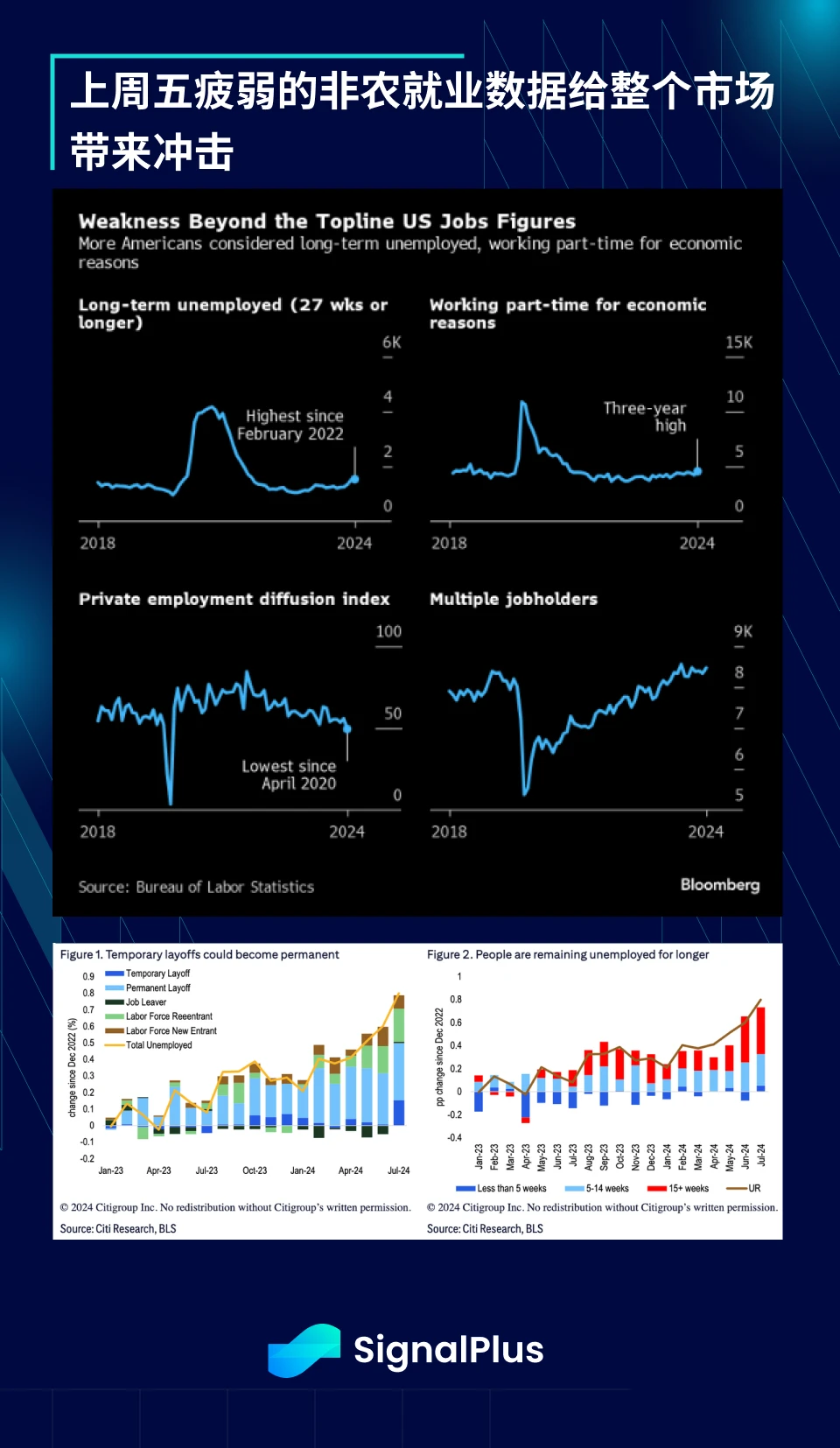

非农就业人口增加了 11.4 万,是自疫情以来最弱的数据之一,且前两个月的数值也被下修,平均每小时工资增长放缓至环比 0.2% 及同比 3.6% ,失业率意外上升至 4.25% ,未四舍五入的数值也已经接近触发“Sahm 衰退指标”的门槛(4.28% ),市场对此毫不留情,风险资产全面受到严厉的打击。

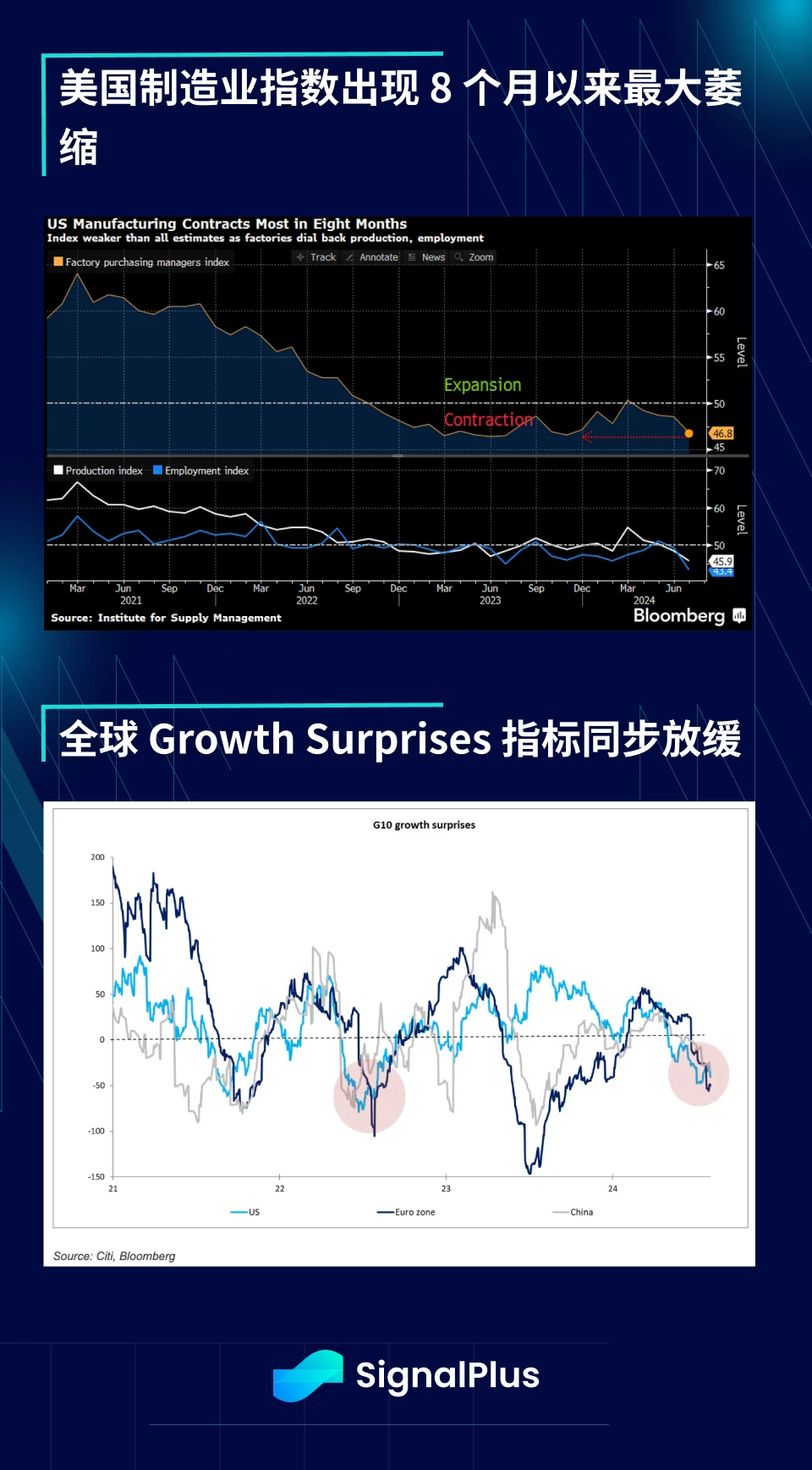

除了非农就业报告,上周的经济数据也都较为疲弱,美国制造业指数出现 8 个月以来最大萎缩(-1.7 点至 46.8),主要是因为订单和生产减少以及就业下滑,部分行业评论似乎表明经济放缓正在发生(来源:Bloomberg):

-

“经济似乎正在显著放缓,来自新供应商的销售电话显著增加,我们自己的订单积压也在减少。” — 机械

-

“下半年需求持续疲软,供应链管道和库存保持充足,减少了加班的需要。中国和台湾之间的地缘政治问题以及 11 月的大选仍是关注重点。” — 运输设备

-

“销售量减少,客户订单量低于预期,消费者似乎开始缩减开支。” — 食品、饮料及烟草产品

-

“不幸的是,我们的业务订单水平正在经历一年内最急剧的下降。 “ — 金属加工品

-

“业务正在放缓,我们正在采取成本措施。” — 电器设备及家电

-

“一些通常稳定的市场现在显示出疲软。” — 非金属矿产品

-

“融资成本上升抑制了住宅投资需求,这减少了我们对零件产品和库存的需求。” — 木制品

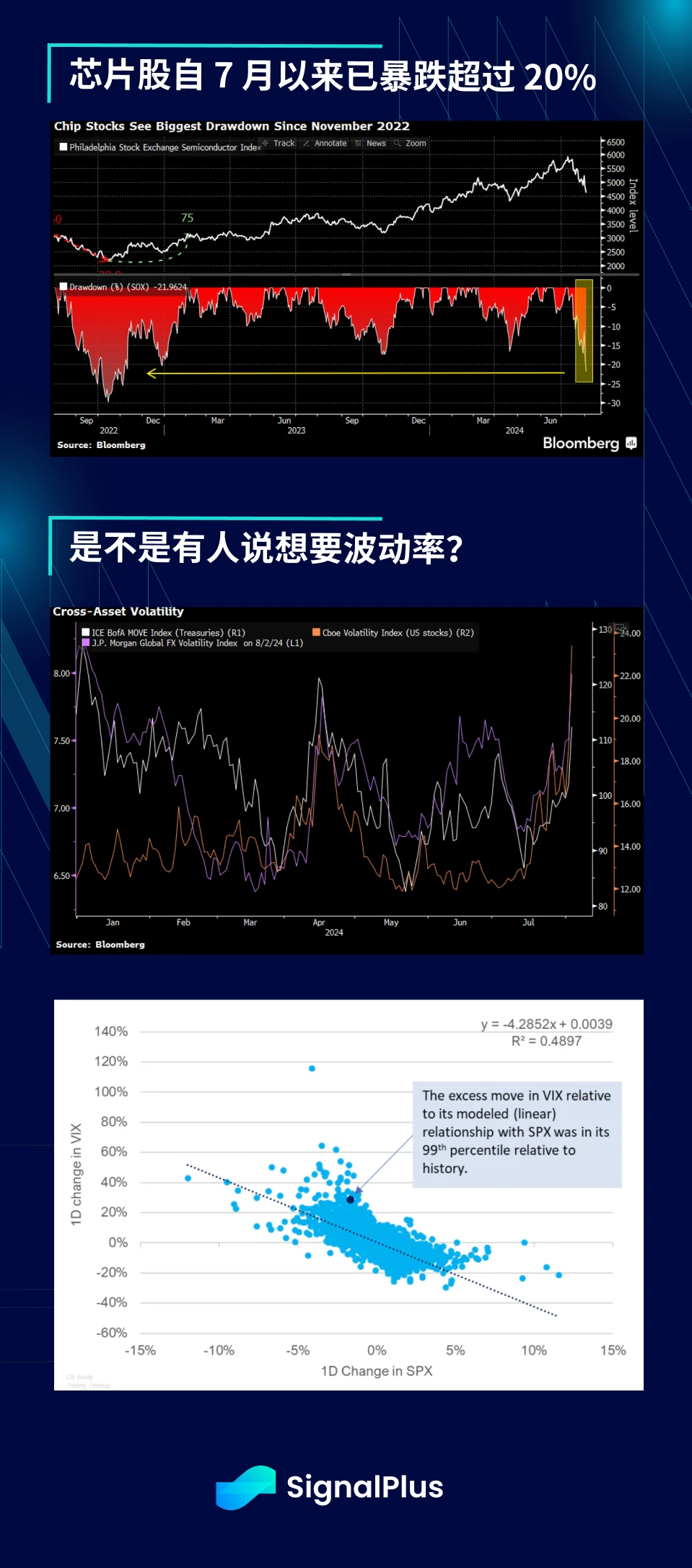

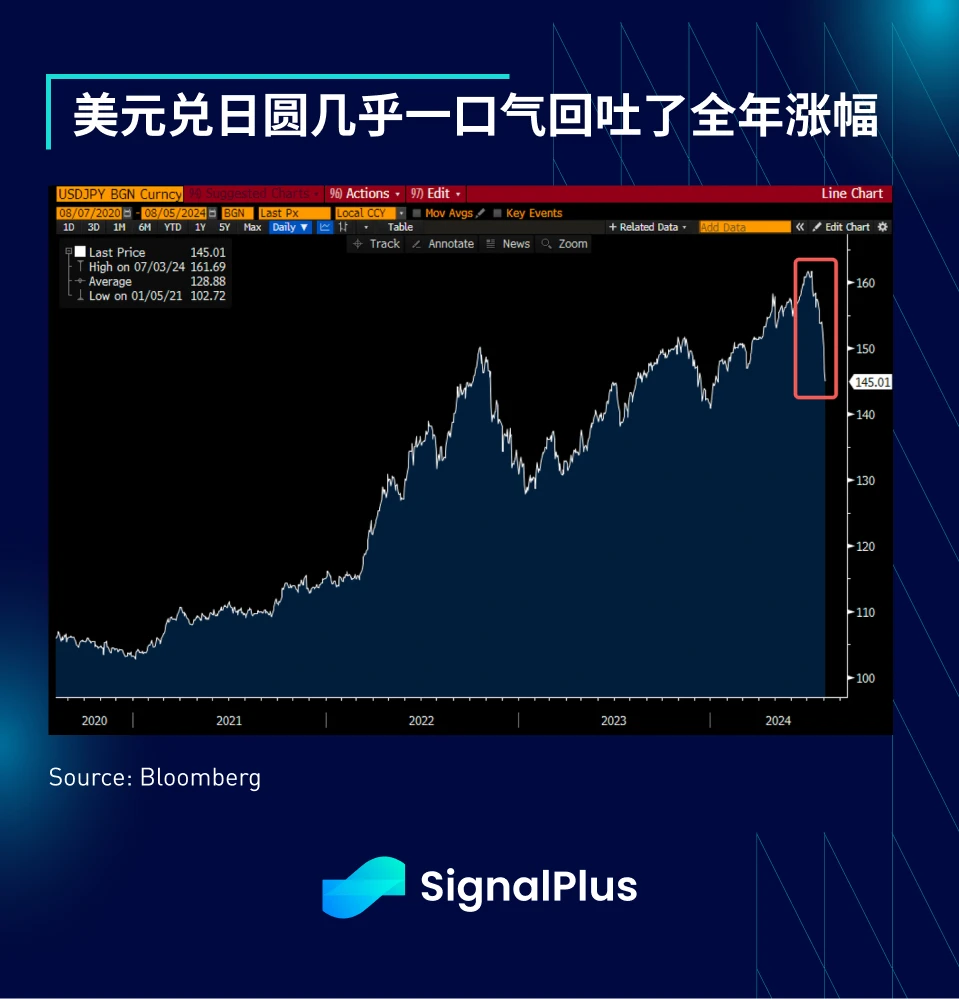

市场陷入多个标准差的抛售潮。科技股当天下跌 2.5% ,芯片股自 7 月以来已暴跌超过 20% , 2 年期美债收益率大幅下滑 26 个基点至 3.87% ,VIX 飙升至接近 30 ,美元兑日圆暴跌至 145 ,几乎一口气回吐了全年涨幅。

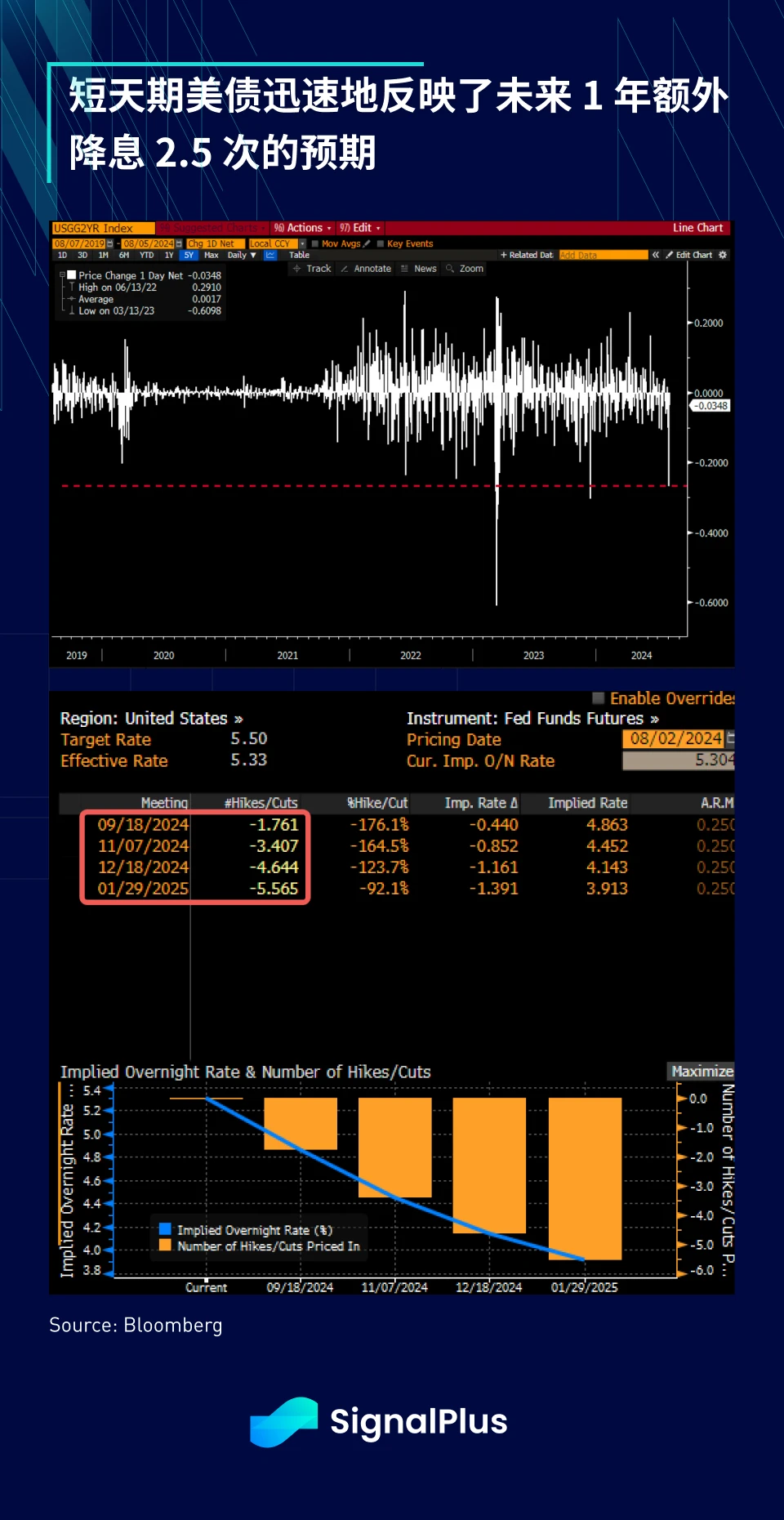

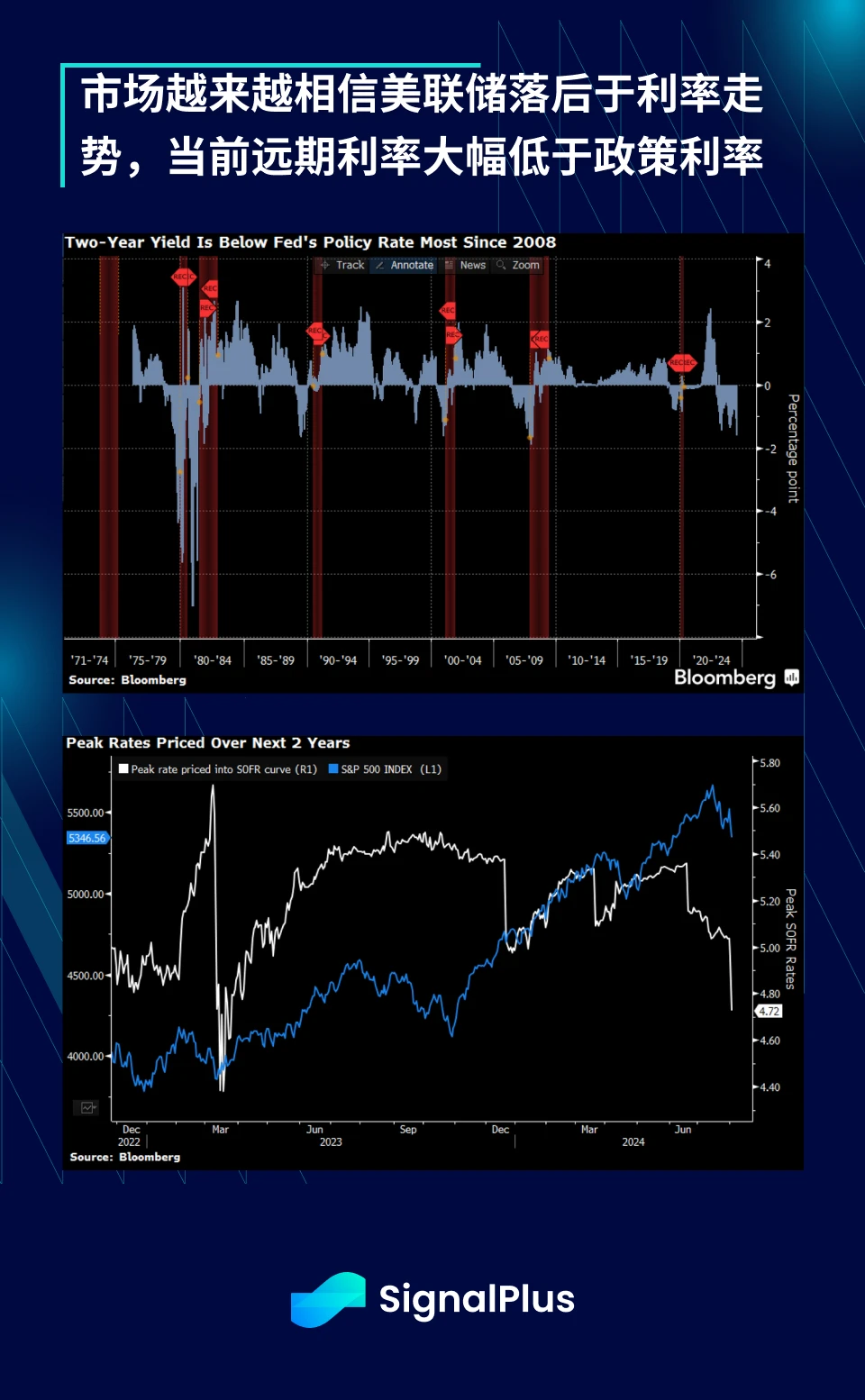

债券交易员和联邦基金期货市场迅速调低远期利率预期,JPM 和 Citi 预期 9 月和 11 月降息 50 个基点,然后 12 月再降息 25 个基点,年底前共 5 次完整降息。2 年期收益率与政策利率的倒挂程度达到全球金融危机以来的最严重水平,市场认为美联储大大落后于曲线走势,但我们不见得同意这一观点,反而认为利率走势有些过度反应。

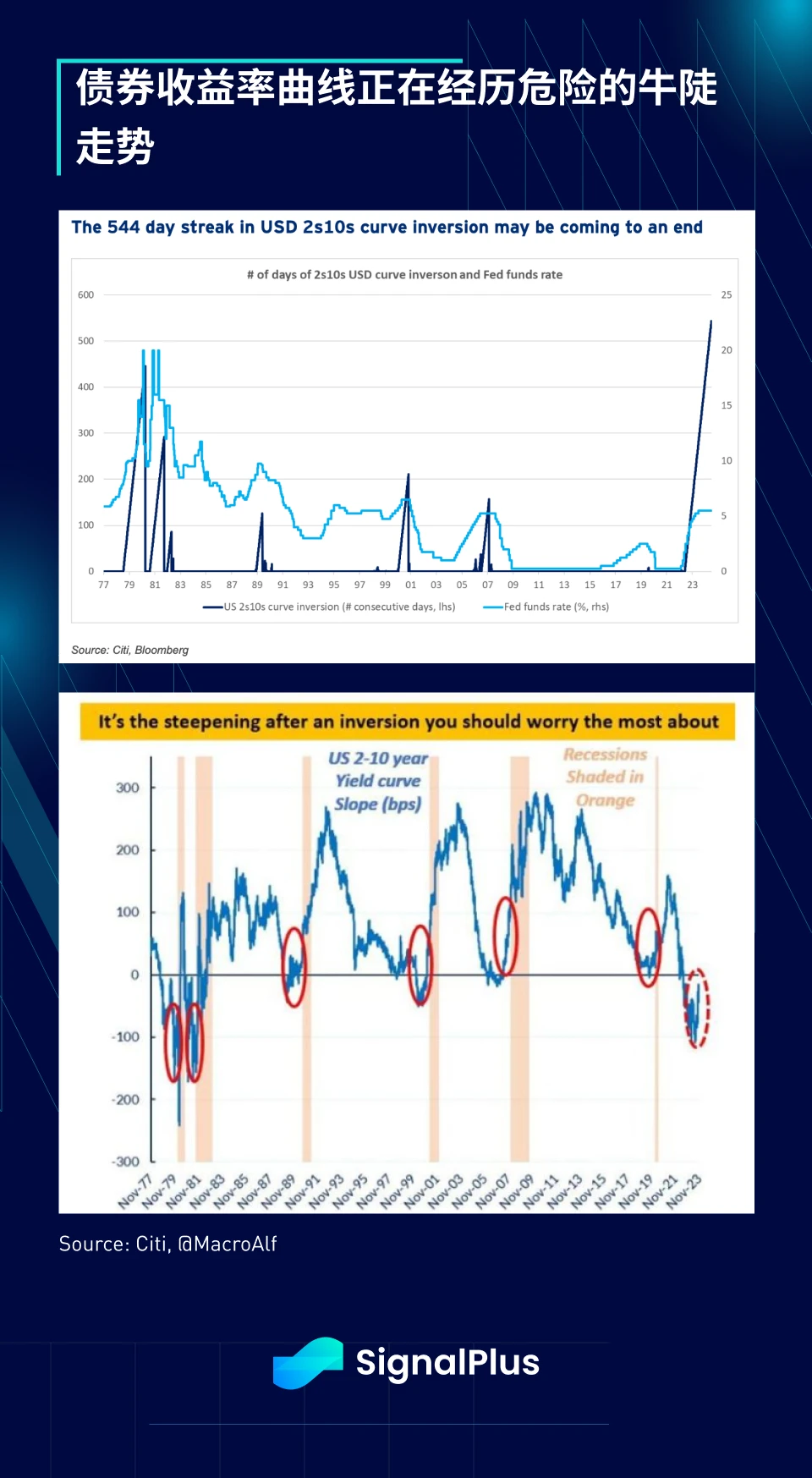

可能有些读者还记得市场对于将收益率曲线倒挂作为衰退信号的痴迷,但如我们之前提到的,这本身并不是一个非常有用的信号,我们已经经历了 500 多天的倒挂,但还没有任何衰退发生。然而更令人担忧的是,当市场“承认”经济开始放缓,并开始在短天期大幅定价降息并购买债券,曲线在倒挂后立即出现危险的牛陡走势,这正是当前的情况。

这可以部分解释,为什么相较于以往数据低于预期和债券反弹的情况,这次市场反应会如此剧烈。

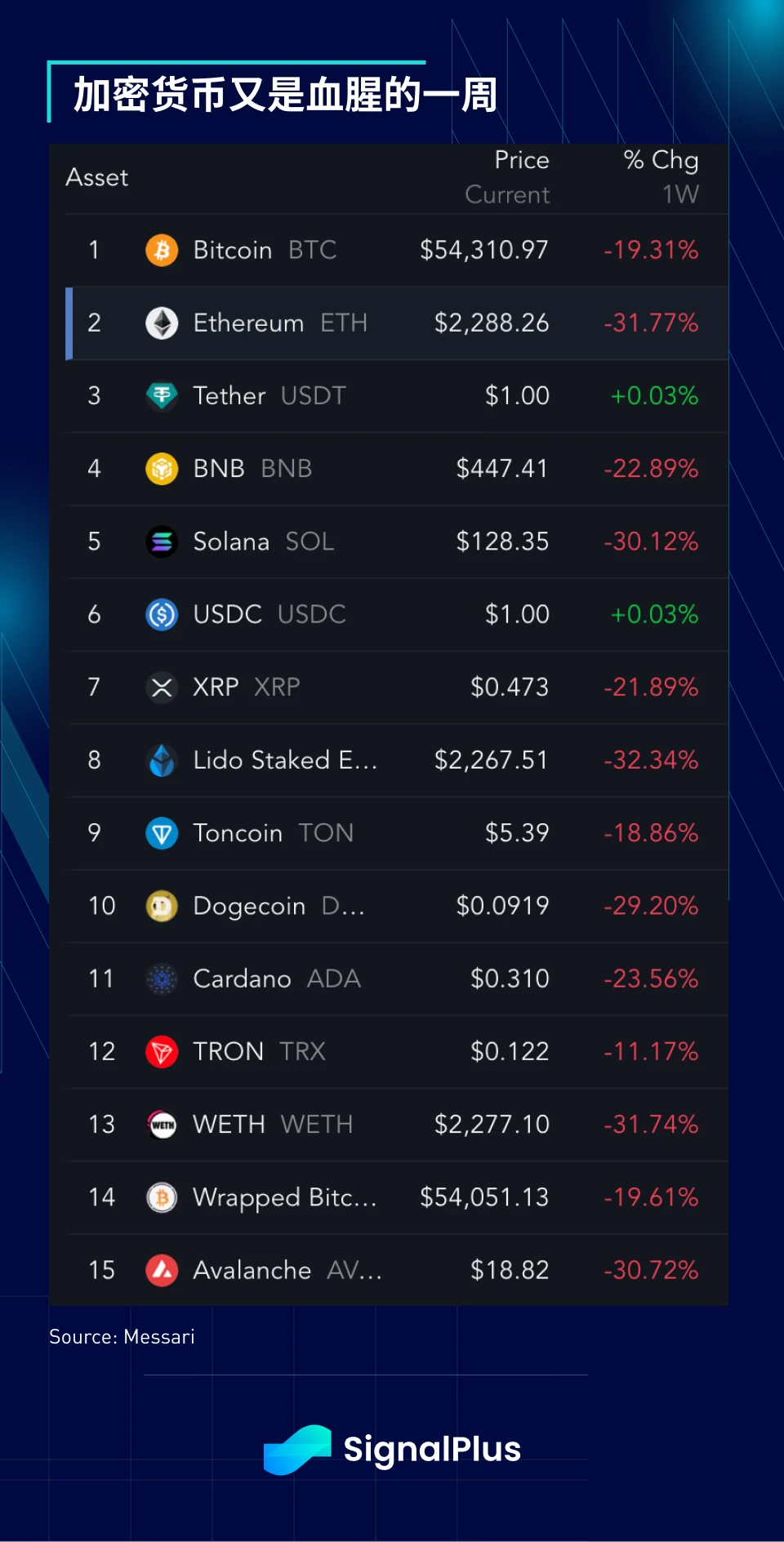

与其他资产类别类似,加密货币价格暴跌,BTC 上周下跌 20% ,几乎抹去了 1 月份 ETF 宣布以来的涨幅,ETH 跌至 2000 美元区间, altcoins 过去一周也下跌 30% 至 50% 。

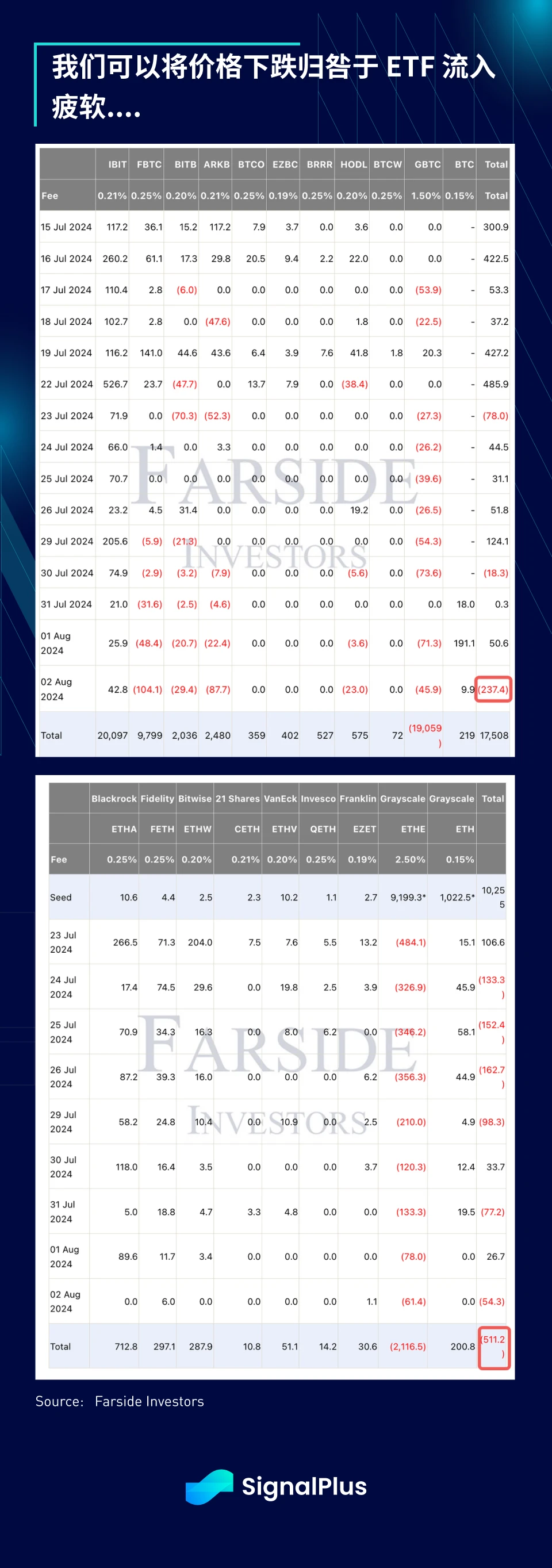

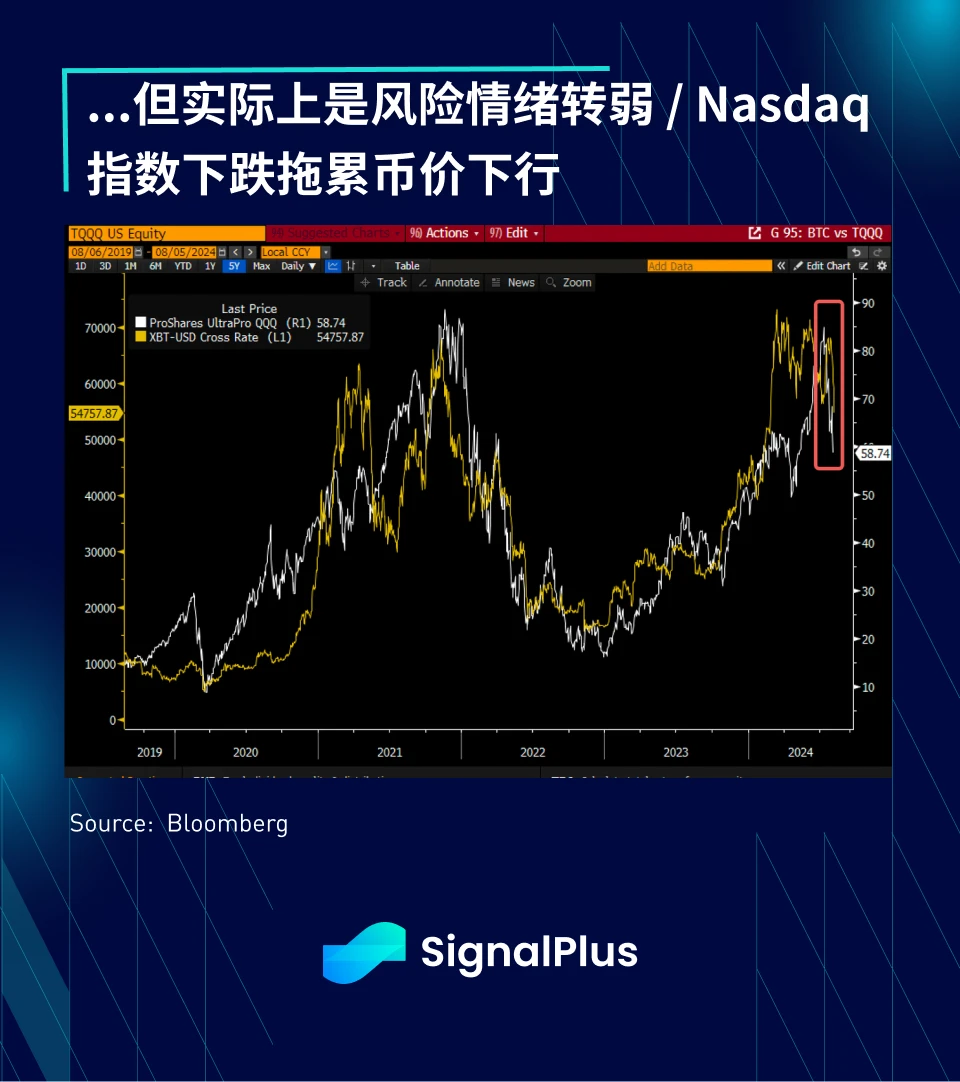

我们当然可以将价格下跌归咎于 ETF 流入疲软(尤其是 ETH),但加密货币终究表现出它真正代表的是“杠杆的 Nasdq 指数”,价格只不过是在“追赶”科技股自 7 月初以来的下跌。此外,当价格跌破 3000 大关时,大型基金的盈亏保护和风险停损导致超过 10 亿美元的 ETH 抛售。

对于加密货币的走势预测,实际上是对美国成长股走势的预测,延伸来看是对衰退是否即将到来的预测,也就是年底前降息 4.5 次是否合理。尽管美国增长轨迹正在放缓,我们还看不到任何接近衰退的实际“硬”数据,且我们认为美联储如果对市场情绪的剧烈变化做出反应是很不明智的,这对增加市场信心只会适得其反。

毕竟,我们不是几个月前还在谈论“不着陆”(即增长)的情况吗?此外,美国大选在即,在亚特兰大联储 GDPNow 仍预测第三季度 GDP 增长 1.8-2% 的情况下,美联储是否真的能在政治掩护下降息 100 个基点?

这波的主要损害已经造成,美联储有机会在接下来重要的 Jackson-Hole 会议安抚市场,避免敲响危机的警钟。

祝福各位在这个艰难的时期一切顺利。

您可在 t.signalplus.com 使用 SignalPlus 交易风向标功能,获取更多实时加密资讯。如果想即时收到我们的更新,欢迎关注我们的推特账号@SignalPlusCN,或者加入我们的微信群(添加小助手微信:SignalPlus 123)、Telegram 群以及 Discord 社群,和更多朋友一起交流互动。SignalPlus Official Website:https://www.signalplus.com