原创 | Odaily星球日报()

作者|了了

8 月 7 日,灰度(Grayscale)宣布推出 Grayscale Sui Trust 和 Grayscale Bittensor Trust 等两款新的信托基金。其中 Grayscale Sui Trust 将仅投资于 Sui 网络原生代币 SUI,这也是继比特币、以太坊、Solana、Filecoin 等大热 Layer 1 之后,灰度再次选择围绕单一某个 Layer 1 推出专项投资产品。

与此同时,SUI 的币价也迎来了快速上涨,单周之内快速实现翻倍,最高一度曾触及 1.185 USDT。强势的二级表现让许多社区投资者开始思考“Sui 能否成为在本轮周期中扮演类似于 Solana 在上一轮周期中的角色,引领 Layer 1 实现新一轮的突破”。

在许多人看来,SUI 近期的强势表现主要可归因于灰度的青睐,但我们却倾向于认为,灰度选择 Sui 只是“结果”而非“起因”。Sui 起势的根本原因在于,该生态的基本面正在以极快的速度持续向好发展,且这一发展态势已愈发难以被市场忽视 —— 基本面的改善最终传导到了币价,而这一迹象则提早被灰度所捕获,其行动反过来又进一步推动了原趋势的发展。

核心数据,强势爆发

七月早些时候,Sui Foundation 官方发布了该生态历史上首份 DeFi 业务发展报告《The State of Sui DeFi》。

报告阐述了 Sui 网络架构及 Move 语言与 DeFi 业务的天然适配性;概括了主网启动以来 DeFi 生态所取得的各项成就,包括网络活跃度、流动性规模、应用生态类别等等;此外,报告还特别摘选了一批 Sui 生态中最具代表性及增长潜力的原生项目,可为有意体验该生态的用户提供一个更具参考性的交互图谱。

-

Odaily 注:由于 Sui 官方所发布的这份报告的时间仅截取至 2024 年 3 月,为了呈现更具时效性的数据结论,我们将在下文中根据最新数据对 Sui 的这份成绩单进行再次核验。

随着各类新兴概念的 Layer 1 以及 Layer 2 的出现,底层网络的竞争正愈发激烈,但在如此的大背景下,Sui 还是交出了一份相当惊艳的答卷。

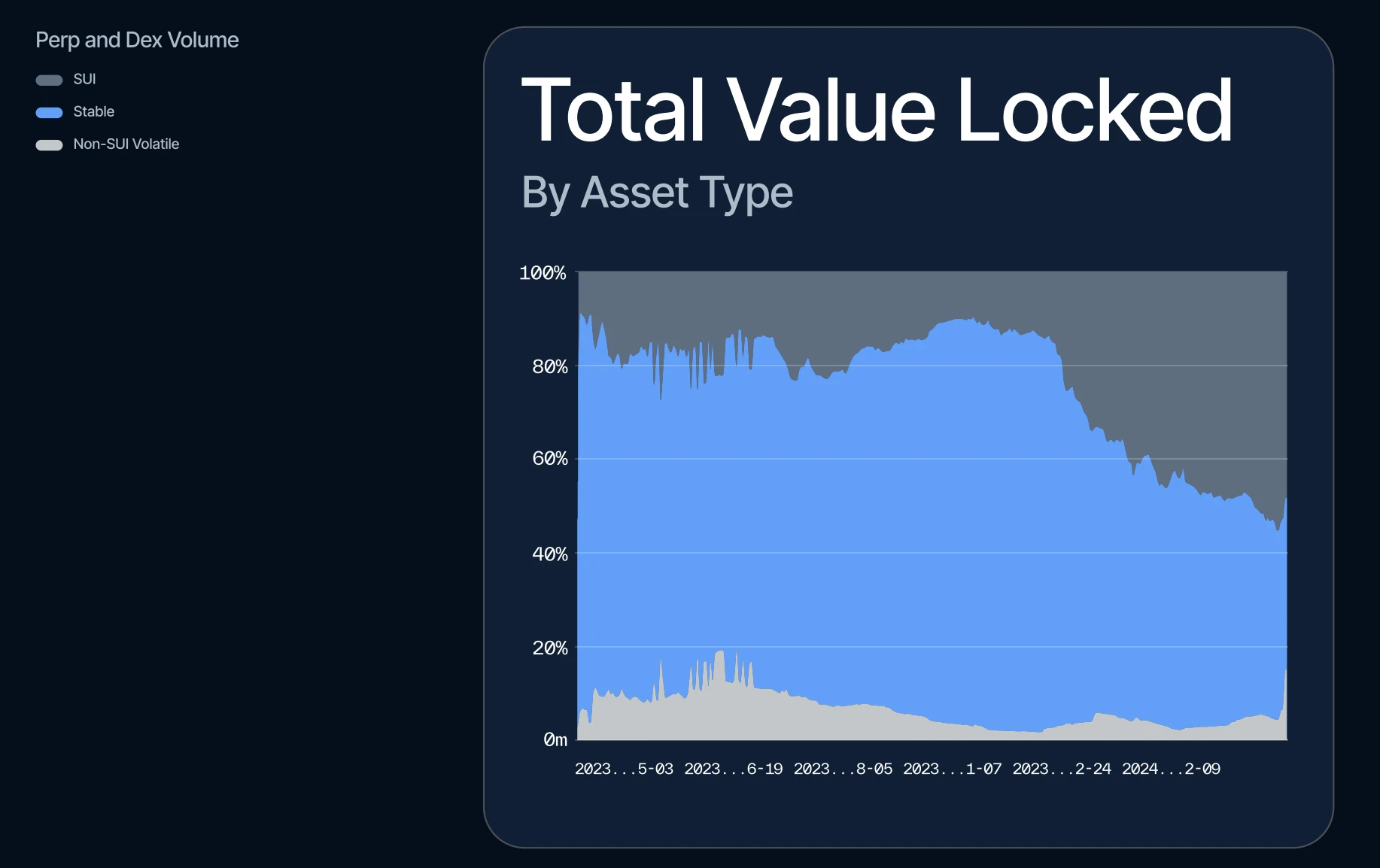

报告分三大板块对 Sui 主网启动以来的数据成绩进行了概述 —— 流动性、交易量、资金量。流动性主要聚焦 Sui 生态的 TVL 总规模,该数据代表了 Sui 生态 DeFi 市场的深度。交易量主要聚焦 Sui 生态的现货及衍生品交易量,该数据可代表 Sui 生态 DeFi 市场的活性;资金量则主要聚焦 Sui 生态的资产类别,该数据可代表 Sui 生态 DeFi 市场的资产丰富程度。

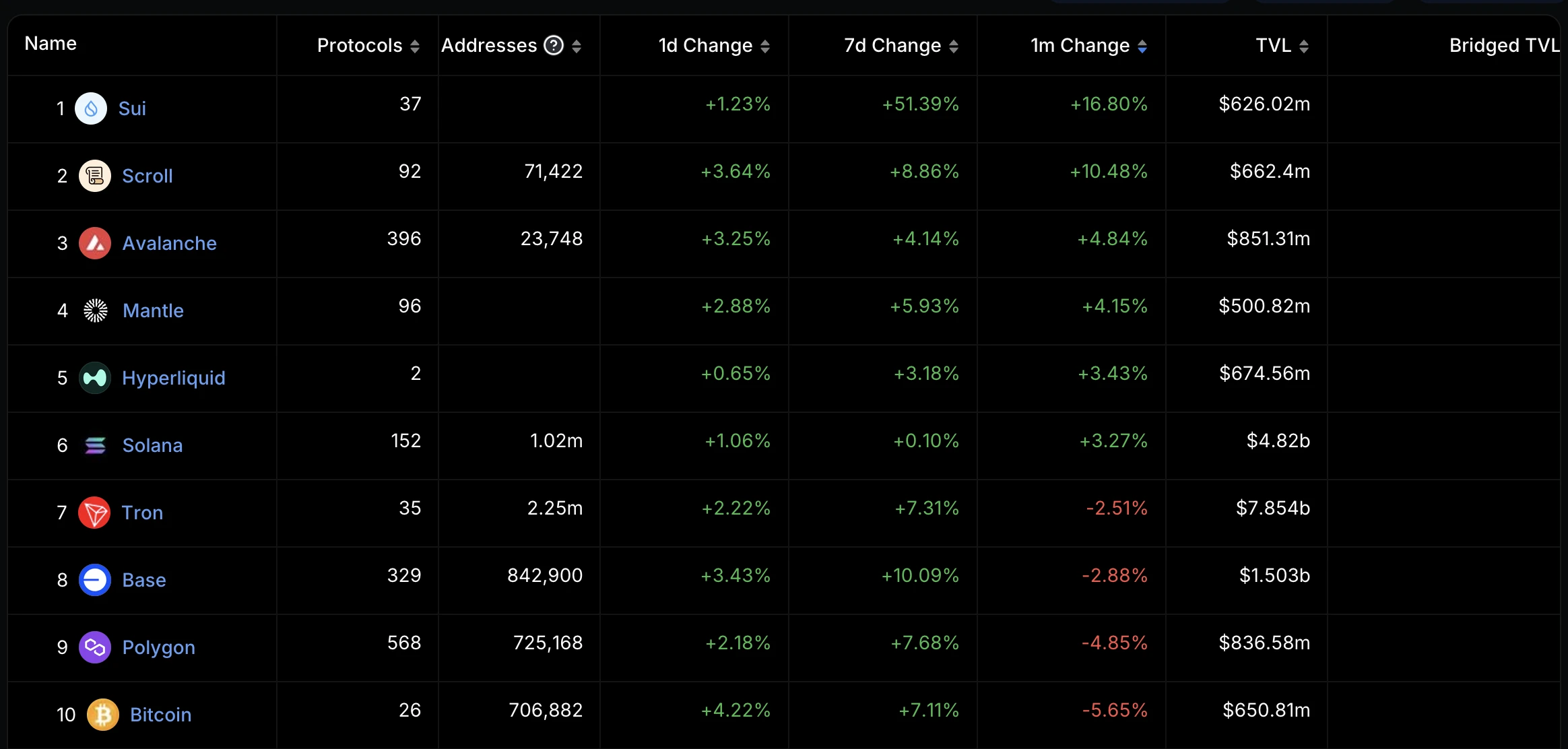

首先来看最具参考价值的流动性数据。DefiLlama 数据显示,截至 8 月 14 日 Sui 生态的 TVL 总值约为 6.26 亿美元,虽然在市场月整体回调以来出现了一定回落(峰值为 7.5 亿美元),但 2024 年内整体依旧保持着超 100% 的增幅。

如上图所示,如果将 Sui 生态在 2024 年的 TVL 波动趋势与其他主流 Layer 1/Layer 2 进行对比,不难看出 Sui 的增长态势也是最为强劲的。在所有 TVL 超过 5 亿美元的主流网络中,Sui 生态在过去一个月内的增幅高居榜首,远远好于其他多个热门网络。

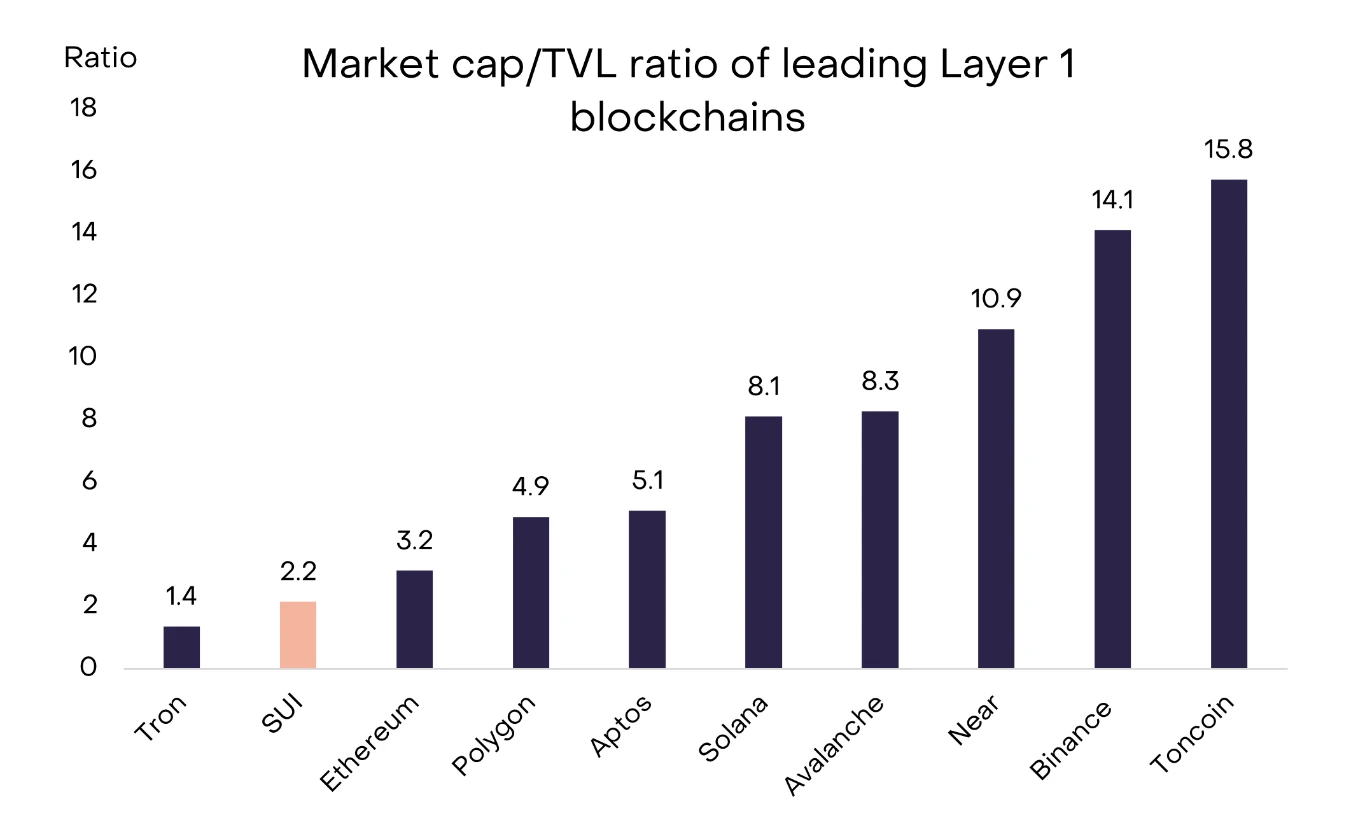

此外灰度也提到了另一项更具投资参考价值的指标 —— Sui 网络的“市值/TVL”比例在所有主流网络中仅高于 Tron,远远低于其他热门网络,这意味着当下 SUI 代币在 Layer 1/Layer 2 赛道内有着更高的“投资性价比”。

接着来看交易量,该数据代表了 DeFi 参与者是否愿意使用链上流动性,可用于有效检验网络活性。报告提到,截至 3 月底时 Sui 链上交易量同样居于市场前十,通过核验 DefiLlama 的最新数据,Sui 依旧处于前十行列。截至发文,Sui 链上日交易量报 5958 万美元,周交易量报 4.24 亿美元,一周增幅 22.48% ,系前十大网络中本周唯一保持增幅的网络。

最后来看资金量,该数据虽然并不像 TVL 和交易量那般常用于市场分析,但却可作为一个极准确地指标来评估生态子项目的发展态势。从下图中我们可以较清楚地看出,虽然稳定币始终是 Sui 网络之上最大的资产类别(注:主要为利用 Wormhole 桥接的稳定币),但 SUI 代币本身以及包括 CETUS、NAVX 等在内的生态原生代币已呈现出了明显的份额侵蚀态势 ——DefiLlama 最新数据亦显示,Sui 链上的稳定币价值占比已降至五成左右 —— 这意味着除了 SUI 本身之外,其生态协议所发行的原生代币也在同步实现价格发现。

底层优势,初现锋芒

Sui 之所以能够在 DeFi 行业相对低迷的周期内保证自身业态的持续发展,其根本原因在于 Sui 的网络架构及合约语言(Move)与 DeFi 业务具有着天然的适配性。在上述报告中,Sui 分性能与费用、并行架构以及开发体验等三大层面进行了详尽阐述。

性能方面,Sui 拥有所有 Layer 1/Layer 2 之中最快的共识引擎,同时 Sui 已开始使用 Mysticeti 逐步替代原有的 Narwhal 共识引擎,实现大约 0.64 毫秒的确认速度,从而保障所有链上交易能够以极快的速度被执行 —— 尤其在极端行情之下,交易确认速度上的优势将保证用户可以及时完成预期操作,以及保证协议能够有效执行清算。此外,Sui 网络之上的交易费用几乎可忽略不计,这便于用户自由探索该网络之上的各大应用,无需过于担忧费用成本。

并行架构的意义在于,Sui 可以确保不同应用程序及应用场景下的交易可以同时执行,从而显著提升网络整体的交易执行效率。当前,业界中的底层网络普遍采用的是单行架构,该架构可确保了交易和智能合约能够以确定性顺序执行,从而更容易管理和预测区块链的状态,这有助于保证网络的安全性,但同时也限制了网络的交易执行效率,禁锢了网络的扩容空间。相对而言,并行架构意味着多笔独立交易能够并行执行,在用户体验方面,这意味着跨不同应用以及同一应用内不同流动性池的独立交易可以同时执行,交易之间不会互相干扰,从而大大提高了交易的执行效率。

开发体验方面,Sui 所提供的完备工具支持可帮助开发者们有效减少在构建新产品以及进行产品迭代时所需的工作量。此外,Move 的天然安全性也使得开发者在基于 Sui 构建应用之时无需其他智能合约语言的风险制约,从而可以更自由地探索各类应用程序,从而在协议设计方面拥有着了更大的自由度。

生态项目,动作不断

在 Sui 本身持续吸睛的同时,Sui 生态的各大项目们也在集中发力,多个头部项目近期均迎来了关键性的发展。

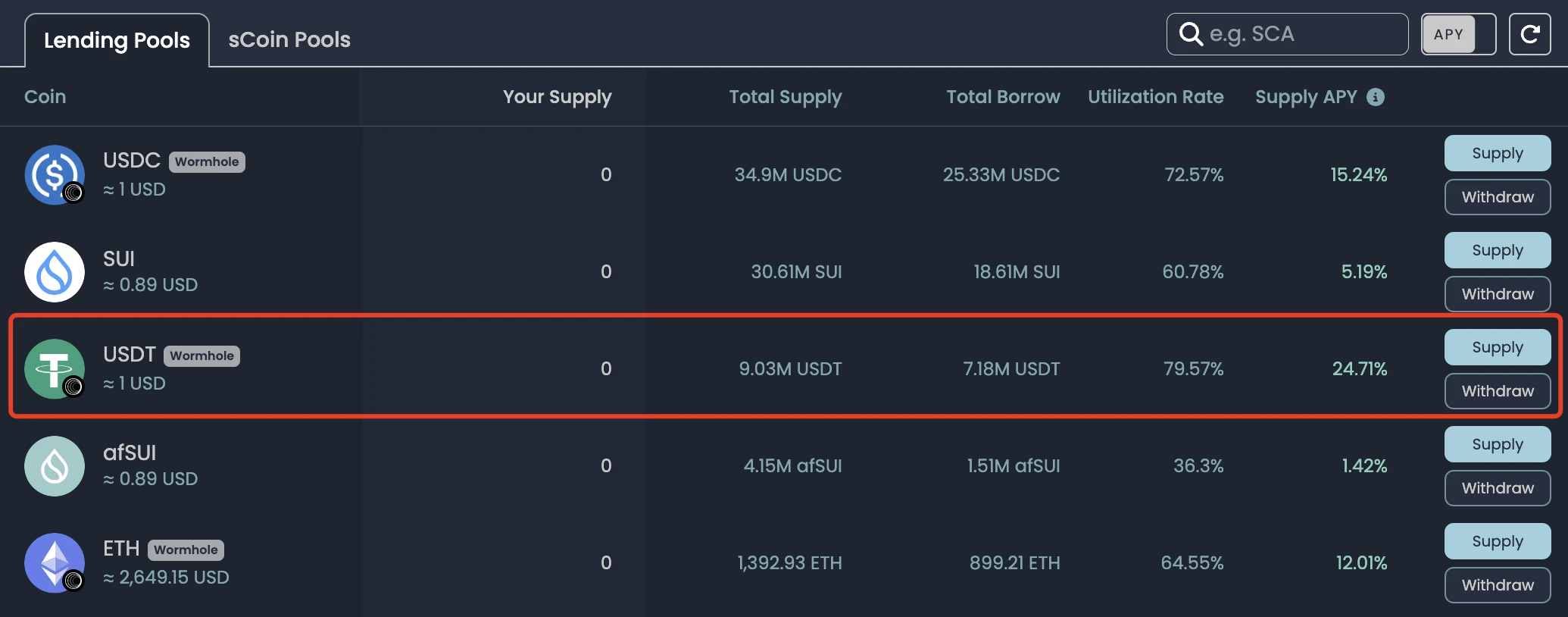

8 月 9 日,Sui 生态域名服务 SuiNS 宣布重组为去中心化协议,并宣布将推出治理代币 NS;8 月 12 日,Sui 生态借贷项目 Suilend 公布了新的 Sui 流动性质押标准 SpringSui;NAVI、Scallop 等则是在持续利用极具吸引力的收益率,推动 TVL 接连突破里程碑关口……

在官方报告中,Sui 基于不同的业务方向将该生态的项目分为了“流动性质押协议”、“去中心化交易所”、“借贷协议”、“债务抵押头寸”、“衍生品”等五个大类,并在各个类别中挑选了数个优质的代表性项目。对于有意从现在开始入场 Sui 生态的新用户而言,不妨从这一批代表性项目开始着手,亲自体验 Sui 的网络优势。

-

流动性质押协议:Aftermath、Haedal、Volo;

-

去中心化交易所:Cetus、Aftermath、Kriya、FlowX;

-

借贷协议:Scallop、NAVI、Suilend;

-

债务抵押头寸:Bucket;

-

衍生品:BlueFin、Typus Finance。

从 TVL 角度来看,NAVI、Scallop、Cetus、Suilend、Aftermath 则分别位居 Sui 生态前五。就笔者个人的操作经历来看,当前在 NAVI、Scallop 上均留有借贷仓位,在 SUI 的额外流动性激励加持下,纯稳定币存款可以拿到 20% + 的可观收益。

领跑 Layer 1 为时尚早,但 Sui 已不容小觑

最后,回归本文开始时曾提到的一项社区舆论,Sui 能否在本轮周期中扮演类似于 Solana 在上一轮周期中的角色,引领 Layer 1 实现新一轮周期的突破?

在 Real Vision 创始人兼首席执行官 Raoul Pal 等 KOL 的摇旗呐喊之下,CT 之上为 Sui 造势的各种言论甚嚣尘上。然而在我们看来,虽然 Sui 已呈现除了较为强劲且具备可持续性的发展态势,但客观而言 Sui 较 Solana 等老牌生态在用户、开发者、流动性、项目类别等需要时间积累的维度上仍有一定差距,因此在当前阶段直接将 Sui 定义为“新周期的 Solana”并不合理,甚至还会在本已够快的发展速度仍无法匹配过于激进的预期时造成反噬。

但反过来看来,Sui 在底层特性、网络稳定性、用户体验等方面已展现出了独特的优势 ,这些优势会成为 Sui 的内核动力,帮助该生态以更快的速度走过老一代 Layer 1/Layer 2 所走过的路。也正是因此,我们仍愿意在相对合理的预期坚持看好 Sui 的未来发展,并相信它有机会成为新一轮周期中最契合市场需求、最有望杀出重围的 Layer 1 。