来源:财主家的余粮

美联储7月议息会议结束。

维持联邦基金目标利率在5.25%-5.50%区间不变,减持250亿美元/月美债和350亿美元/月MBS,与6月议息会议决议维持一致,与市场预期一致。

相比6月份的议息会议声明,本次美联储声明有以下不同:

1)原来一直评估的就业强劲(strong),现在变成了放缓(moderated);

2)对于通胀的描述,从原来的“处于高位”变成 “某种程度上(somewhat)处于高位”,这是2024年1月以来首次;

3)关于美联储双重使命,从“高度关注通胀风险(highly attentive to inflation risk)”,变成 “关注双重使命(attentive to both sides of its dual mandate)”。

简单总结,美联储的意思就是——

就业开始放缓,通胀也在下降,我们考虑双重使命,有可能在下一次会议上降息。

但是,请注意,美联储虽然承认了9月份有可能降息,但也还是强调了数据依赖和其他的一些话,例如这句话:

“在对通胀率持续向2%迈进有更大信心之前,不宜降低利率目标区间”。

但我感觉,市场似乎没有听见。

议息会议结束之后,美国国债收益率下跌,纳斯达克100指数收盘暴涨3%,标普500指数也大涨1.6%,国债收益率下跌,全市场似乎都在为美联储降息即将到来而狂欢。

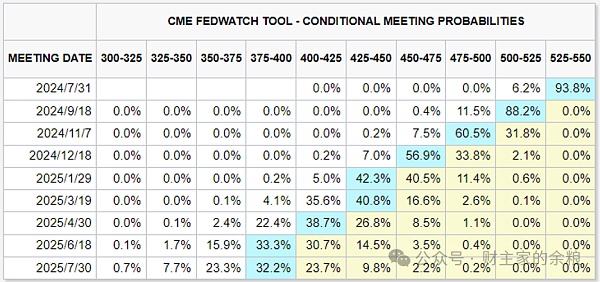

实际上,早在一周之前,市场已经迫不及待的开始为100%降息定价了。

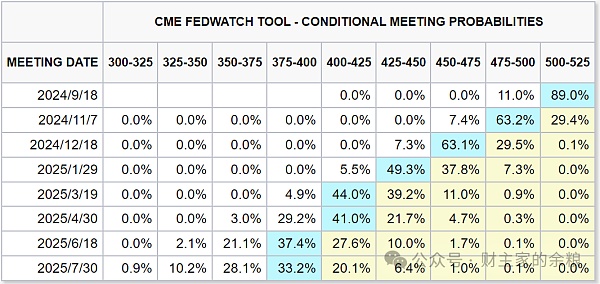

例如,上周五的时候,CME的利率期货就显示,9月美联储降息概率100%。

现在,议息会议之后,市场认为美联储放鸽,降息预期更是100%。

这美帝的金融市场,利率期货市场上周都已经定价9月降息100%了,现在重新确认9月份降息100%,结果,股市还是要借机大涨一波……

想起来以前,美国金融市场已经多次出现类似的情况:

本来,市场已经预期美联储某项货币政策,然后股市涨一波,定价这种预期;

然后,市场预期美联储该政策的概率100%,然后,股市再涨一波,定价100%;

然后,市场预期美联储该政策“板上钉钉”,然后,股市再涨一波,定价板钉钉

最后,美联储确认实施该政策,然后,股市再涨一波,定价政策落地。

咱也不知道,咱也没法问,这100%,与板上钉钉,与政策落地,到底有什么区别?

但是,作为一个投资人,我总是对100%这样的事情,心存怀疑。

毕竟,这降息的事儿,又不是地球绕着太阳转的牛顿经典力学,2个月后的事儿,怎么都能100%了?

更何况,牛顿力学在微观上也早已被推翻,量子力学才是真正的真理,“薛定谔的猫”才是真正的常态,市场怎么能随随便便就定价9月份100%降息?

更何况,人家鲍威尔就在刚刚的议息会上也一直在强调,人家是数据依赖,还要看接下来两个月的数据表现,不管是通胀还是就业,如果出现一定的偏差怎么办?

美联储明明说了,“在对通胀率持续向2%迈进有更大信心之前,不宜降低利率目标区间”,市场为何置若罔闻?

众所周知的是,过去的两周时间里,以往天天涨、月月涨、连涨了一年多的伟大8科技股(苹果、微软、谷歌、英伟达、亚马逊、脸书、特斯拉、奈飞),居然开始了连续下跌;与此同时,过去1年多一直不断下跌的中小盘股票却开始了上涨。

在这种情况下,昨晚美股大型科技股再次一路大涨,难道意味着,美联储只要放出降息的调调,伟大8科技又回来了?

我并不这么认为。

无论什么情况下,美联储本身并没有做出100%降息承诺的情况下,市场却坚持认为,9月100%会降息,作为一个投资者,我始终认为,这样是有问题的。